Fintech: Vom Hype zur Realität

Die Schweiz hat sich in den vergangenen Jahren dank optimalen Rahmenbedingungen zu einem global führenden Fintech-Zentrum entwickelt, besonders für Unternehmen im Bereich Blockchain und Kryptowährungen.

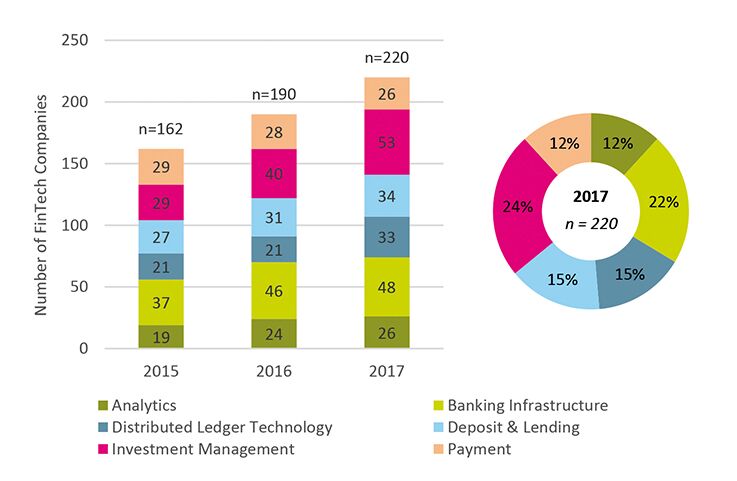

Anzahl Fintech-Unternehmen nach Jahr und Segment

Anzahl Fintech-Unternehmen nach Jahr und Segment

Die Schweiz hat sich in den vergangenen Jahren dank optimalen Rahmenbedingungen zu einem global führenden Fintech-Zentrum entwickelt, besonders für Unternehmen im Bereich Blockchain und Kryptowährungen.

Die Fintech-Branche findet hierzulande sehr gute Rahmenbedingungen vor. Zu diesem Schluss kommt die vom Institut für Finanzdienstleistungen Zug IFZ publizierte «IFZ Fintech Study 2018». In einem Vergleich von 30 untersuchten Städten bezüglich deren Fintech-Umfeld liegen Zürich und Genf auf Platz 2 und 3, nur Singapur ist besser positioniert. Der Vergleich basiert auf 72 Indikatoren, welche die Rahmenbedingungen des politischen und rechtlichen, ökonomischen, sozialen und technologischen Umfelds abbilden.