BPO – das Modell der Zukunft

Im Gegensatz zu vielen anderen kurzlebigen IT-Themen, handelt es sich beim Business Process Outsourcing (BPO) um eine nachhaltige Entwicklung. Auch der Finanzsektor steht vor radikalen Herausforderungen und fundamentalen Veränderungen.

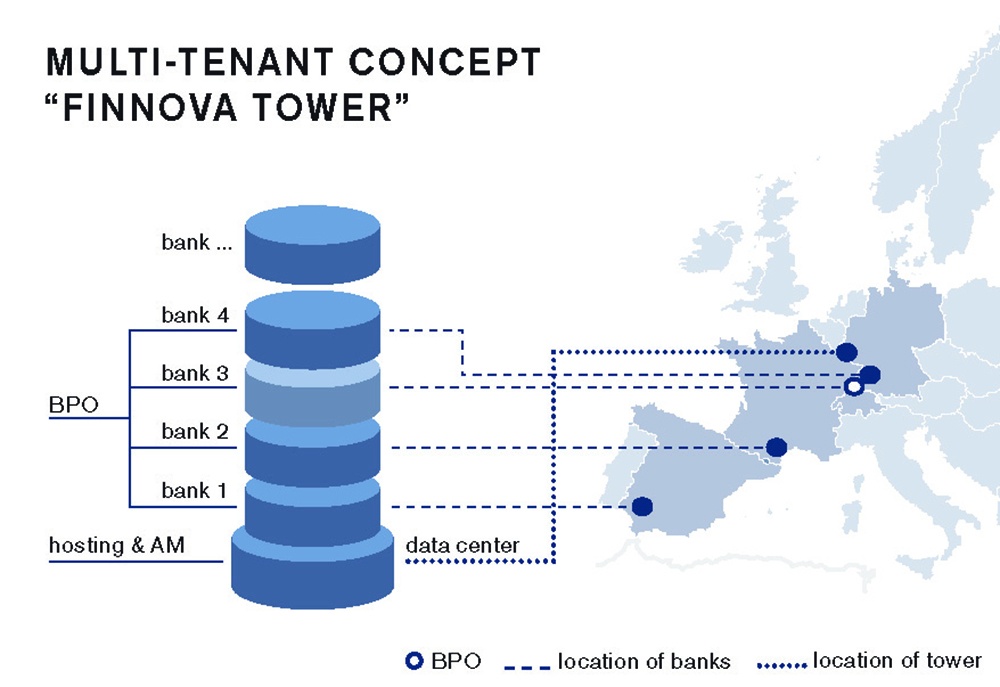

Die Mandantenfähigkeit von Finnova erlaubt die Umsetzung unterschiedlicher, bankspezifischer BPO-Modelle.

Die Mandantenfähigkeit von Finnova erlaubt die Umsetzung unterschiedlicher, bankspezifischer BPO-Modelle.

Margen- und Kostendruck sowie der damit verbundene Zwang, effizienter und effektiver zu produzieren, zwingen die Autoindustrie bis heute dazu, ihre Fertigungstiefe durch eine konsequente Auslagerung spezifischer Aufgaben zu minimieren. Während sich Business Process Outsourcing neben der Auto- auch in anderen Branchen bereits vor Jahrzehnten durchgesetzt hat, beginnen sich die Vorteile des professionellen BPO in der Finanzindustrie nur langsam zu etablieren – Gründe dafür mögen in der Diskretion und der Vertraulichkeit des Bankgeschäfts liegen.

Die Erosion von Preisen, Margen und Erträgen im Zusammenhang mit der weltweiten Finanzkrise verlangt nun auch von dieser Industrie, ihre Kosten zu senken und die Effizienz zu steigern, um den wirtschaftlichen Erfolg langfristig zu ermöglichen. Dabei spielen die Fokussierung auf Kerngeschäft und Kernkompetenzen eine zentrale Rolle. Die Auslagerung ganzer Prozesse oder einzelner Prozessschritte zur Reduktion der Fertigungstiefe gewinnt als logische Konsequenz weiter an Bedeutung. Nur so wird es möglich sein, den Erfordernissen der Zeit auch in Zukunft gerecht zu werden.

Produkt auf der einen, Dienstleistung auf der anderen Seite: Lassen sich Automobil- und Bankbranche überhaupt vergleichen? Dank optimierter Fertigungstiefe, Standardisierung respektive Industrialisierung ist es heute möglich, jedes einzelne Auto auf Basis einer breiten Optionspalette und genau definierter Prozesse spezifisch und günstig herzustellen. Dieses Konzept lässt sich auch auf den Finanzsektor anwenden. Wie in anderen Bereichen besteht die Kunst darin, die endlose Zahl an Standardbausteinen und ihre Verbindung zueinander so zu entwickeln, dass sie sich individuell kombinieren und weiterentwickeln lassen. Nur so profitiert der BPO-Kunde auch langfristig von massgeschneiderten Dienstleistungen.

Keine rein technische Frage

Wer sich für ein BPO entscheidet, erwartet – unabhängig von der Branche – maximale Autonomie, Flexibilität und Wahlfreiheit in Bezug auf die auszulagernden Prozesse und Prozessschritte. Die möglichst wirtschaftliche Auslagerung dieser definierten Elemente verlangt nach offenen Systemen, die sowohl die Integration als auch eine Anbindung erlauben. Neben dieser rein technischen Sicht dürfen in der Diskussion rund um BPO andere Aspekte keinesfalls vernachlässigt werden.

Grundsätzlich fragt sich, welches Know-how eine Organisation in den eigenen Reihen behalten will und kann. So ist die Aktualisierung von immer spezifischerem Wissen mit zunehmendem Aufwand verbunden. Insbesondere bei Spezialgeschäften, wie zum Beispiel Steuerfragen, verfügen kleine Institute oft nicht mehr über das notwendige Wissen sowie über die Volumina, die das Abwickeln der Geschäft in Eigenregie wirtschaftlich machen. Durch ein Outsourcing an Experten werden die Kosten für die Aktualisierung von Spezialwissen minimiert. Gleichzeitig lassen sich durch die konsequente Bündelung der Aufträge die erforderlichen Volumina und vorteilhafte Preise erzielen. So drängen etwa im Umfeld der Regulatorien weitere Player in den BPO-Markt und bieten ihre Services jenen Banken an, die sich ausschliesslich auf ihr Kerngeschäft konzentrieren wollen.

Scales und Skills

Dank moderner Systeme ist es für Banken heute möglich, ausschliesslich die Frontorganisation mit den Kundenkontakten in den eigenen Reihen zu halten und sich auf ihre Kernkompetenz als Berater zu konzentrieren. Für ein Outsourcing des kompletten Back-Offices muss der Provider auf alle ihm übertragenen Prozesse zugreifen können – dabei steht für ihn die Effizienz der Prozesse und der Software im Vordergrund.

Alle erforderlichen Arbeitsschritte in möglichst wenige Masken zu integrieren, ein Single-Sign-on, intelligente Automatisierung, ein integraler Workflow und ein Straight Through Processing sind Voraussetzungen für den Erfolg der entsprechenden Modelle. Zudem stellt das Pooling möglichst einheitlicher Aufträge zur Erreichung der benötigten Volumina hohe Anforderungen an die Standardisierung der Prozesse und die Skalierbarkeit der eingesetzten Informatikplattform.

Neben den Skaleneffekten spielen beim BPO die Skills der Spezialisten eine wichtige Rolle – und diese gehen weit über die viel zitierten flinken Hände hinaus. Denn der BPO-Provider muss das Geschäft der Kunden zwingend verstehen und über grosses fachliches Know-how verfügen. Nur so kann er Spezialfälle erledigen, während die Standardaufträge durch das System industriell verarbeitet werden.

Offene Software, offener Markt

BPO kann im Bankenumfeld neben den klassischen Providern auch von den Instituten selbst angeboten werden und diesen zusätzliche Einnahmequellen in Form eines Insourcings eröffnen. So kann beispielsweise eine Bank die Valorenzentrale für mehrere Institute pflegen. Dies garantiert in einer strukturell schwächeren Region wertvolle Arbeitsplätze; zudem ist das Know-how innerhalb der Bankengruppe ebenso gesichert wie die Stellvertretungen. In einem anderen Fall eines modernen BPO betreibt eine Universalbank auf Basis ihrer Gesamtbankenplattform das gesamte Backoffice einer Privatbank und maximiert so Volumen und Qualität bei tieferen Kosten.

Solche Konzepte bilden innerhalb der Anwender-Community einer Gesamtbankenlösung nicht die Ausnahme, sondern die Regel: So profitieren mehr als 90 Prozent aller Banken, welche Finnova im Einsatz haben, von den umfassenden BPO-Möglichkeiten. Neben dieser Offenheit des Systems ist ein offener Markt mit der Wahl zwischen mehreren Providern eine wichtige Voraussetzung für die konsequente Weiterentwicklung des BPO. Die höhere Qualität, das breitere Angebot an Dienstleistungen und die tendenziell sinkenden Preise tragen im Endeffekt zu einer Stärkung des gesamten Finanzplatzes bei.

In der Schweiz befindet sich das BPO immer noch im Vormarsch – eine Trendwende ist nicht abzusehen. Viele Banken befassen sich derzeit mit der Definition ihrer Kernkompetenzen. Denn nicht differenzierende Prozesse lassen sich extern zentralisieren, bündeln und effizient verarbeiten. Dadurch sinkt die Fertigungstiefe der Banken, und es eröffnen sich neue Chancen in Zeiten sinkender Erträge und Margen. Der Einsatz einer modularen Gesamtbankenlösung ist Voraussetzung für die Entwicklung integrierter BPO-Lösungen und letztlich Garant dafür, dass sich der Schweizer Finanzplatz auch in Zukunft erfolgreich im internationalen Wettbewerb wird behaupten können.

mehr davon...

...gibt es im neuen swiss-made-software-Buch "Public Innovation". Erhältlich als Print und eBook hier.